聯儲買債陷兩難選擇

- 更新時間:2021-04-06 08:33來源:網絡作者:@Mary人氣:6373

圖::美債的國內投資者包括美聯儲局、商業銀行、政府基金以及其他機構和個人。2020年,美聯儲局持有17%,遠高於2009年的6.5%。

自今年2月以來,美債價格快速下跌、收益率迅速上升,並引起全球資產價格的劇烈波動。筆者認為,美債價格的變動根本上取決於其自身的供求關係,即美債供大於求導致價格下跌、收益率上漲。這一上漲趨勢拉升了美國整體利率水平,阻礙美國經濟的復甦,並將嚴重影響美債信用,削弱美元國際貨幣的主導地位。美債利息無法償付之日,就是美債不得不停止增發之時。

美國通脹預期上升無疑是推高美債收益率上漲的重要因素。美國今年1、2月份的核心CPI分別同比上漲1.4%和1.3%,遠高於歐元區、中國和日本等主要經濟體;3月份的密歇根通脹預期1年期指數為3.1%。但筆者仍能觀察到至少三個與通脹無關的現象:

第一,美債收益率隨着美元雙邊互換規模結束而上升。在危機初期,市場往往出現「現金為王」的避險傾向,導致流動性緊張,美元和美債的避險需求大增。2020年也不例外。在2020年4-9月,美聯儲通過貨幣互換為發達國家提供的流動性合計達1.7萬億美元,同期美債收益率維持在0.6%-0.7%的歷史低位區間。自10月開始,臨時性大規模的美元互換結束,美債價格開始下跌,收益率上升。這說明是由於市場上流動性緊張的局面緩解,對安全性資產的需求減少,而並非通脹推動。因為2020年4-9月美國核心CPI同比增速已從1.4%升至1.7%,10月反而出現小幅回落。

第二,中期美債的投標倍數下降至接近於2。在今年2月底美債收益率向上突破1.5%時,7年期國債拍賣的投標倍數僅為2.04,創2009年以來新低,表明美債供大於求。根據美債拍賣的歷史數據,在2001-2002年美國科技股泡沫破裂和2008-2009年國際金融危機期間,美債曾連續出現接近或低於2倍投標的情況,而當時美國核心通脹率分別在2.5%和2%附近。

第三,美債隔夜回購利率跌至-4%。債券回購是以賣出債券的方式進行融資,並約定在一定時期後加一定的利息買回債券。正常情況下回購利率為正。但當債券遭到拋售,債券持有者希望盡快將其換成現金,寧願倒貼利息吸引回購,即回購利率是負值。國債拋售越嚴重,回購利率負值就越大。這與2020年3月每桶油價-37美元的原理類似,即便是由於預期導致美債在短期內遭到急劇拋售,也要在供大於求的背景下才會發生。

美債現時供大於求

美債曾僅用於特定項目融資(如戰爭、巴拿馬運河項目等)。在20世紀30年代大蕭條時期,美債開始用於彌補長期財政赤字。為了給到期的債務再融資,美國實行周期性發債,即通過發新債來還舊債,實現滾動循環。國債本質上是一國儲蓄的延伸。第二次世界大戰後,當美元成為儲備貨幣,美債也具有了國際公共品屬性,全球中央銀行儲蓄美元並投資美債,美債成為全球儲蓄的延伸,具有極高的流動性和安全性。

然而,國際公共品普遍面臨着「特里芬悖論」。美國必須通過長期的貿易逆差提供美元、通過長期財政赤字提供美債,以滿足國際流動性的需求,否則不僅會降低美元作為儲備貨幣的吸引力,還會造成安全資產短缺,使世界經濟陷入通縮;但如果美國貿易赤字和財政赤字佔GDP的比重持續擴大,又會影響美元和美債的背書價值,最終導致美元貶值、美債違約。

面對這一制度性缺陷,美國選擇的是維持「雙赤字」,因此美元開始了長期貶值,美債的信用風險也逐漸顯現。2008年後,由於財政赤字持續擴大,美國國會數次提高債務上限。自2014年起,新興經濟體的中央銀行開始拋售美元儲備以提振本幣,並出售安全資產,使外匯儲備轉向多元化投資。同時,全球安全資產的供應也不僅僅局限在美國,國際金融機構、其他發達國家,以及由主權信用背書的大型銀行也在提供安全資產。作為美債最大的外國持有者之一,中國近年來外匯儲備結構中的非美元貨幣佔比已超過美元貨幣,黃金儲備及另類投資也大幅增長。截至2020年末,中國已減持美國國債約2000億美元,降幅達16%。2020年4月到7月中國還連續增持日本國債,同比增長360%。2015-2020年,全球外匯儲備的美元佔比從65.7%降至60.5%,而其中公眾持有的美債餘額佔美國GDP的比重卻從72.4%升至100.1%。這「一降一升」說明美債的供需關係已發生變化。

具體而言,可以通過對比新冠肺炎疫情和金融危機後財政救助第一年的數據,來考察當前美債的供需關係:

第一,美債供給大幅提高。2020年美債總額27.7萬億美元,同比增長42.6%,是2009年增速的近三倍。

第二,美債的實際需求佔比下降。2020年外國持有者持有美債7.1萬億美元,佔比25.6%,低於2009年的30.3%。其中,外國官方持有者降至15.2%,低於2009年的22%,也是2007年以來的最低水平。這意味着新增的美債主要由美國國內投資者購買。

美債的國內投資者包括美聯儲、商業銀行、政府基金以及其他機構和個人。2020年,美聯儲持有17%,遠高於2009年的6.5%;商業銀行佔比翻倍,但仍然很小,僅4.3%;政府基金佔比大幅下降一半至22%;基金、保險和私募股權等其他機構和個人的佔比則從2009年的17.1%提升至31%,取代政府基金成為最大的美債持有者。

美聯儲購買美債只是對財政政策的配合,而非對美債的實際需求。作為國際公共品,國際市場的需求才是美債可以滾動發行、「永不償還」的基礎。在2009-2014年的三輪QE期間,外國中央銀行持有美債餘額佔比均在30%以上,最高達到35%,是美聯儲持有的兩倍之多。而在2020年新增的4.55萬億美元美債餘額中,美聯儲持有2.4萬億美元,佔比53%,是主要購買者,導致其總佔比超過外國中央銀行。這意味着美債的實際需求遠不及供給,必然導致其價格下跌、收益率上升。而且,這一轉變是長期的和結構性的。

美債增發存在悖論

由於美債的實際需求小於供給,美國財政部面臨美債發行的兩難。一方面,財政部不得不提高美債的發行票面利率,否則無法提振美債的實際需求,美聯儲之外的投資者會越來越少;另一方面,提高票面利率又有悖於財政部發行國債的初衷。在經濟低迷時期,彌補財政赤字的最優手段是發新債還舊債,年限越長、收益率越低,越有利於還本付息。因為國債「借新還舊」的滾動循環必須有一個前提條件,即至少能償付利息。因此,美債並非可無限量發行,利息無法償付之日,就是美債不得不停止增發之時。

國債的利息償付與票面利率和債務規模成正比。2009年12月,美債平均利率為3.29%,但由於規模較低,利息償付僅1016億美元;2020年12月,美債平均利率僅1.695%,但由於債務規模提高,利息償付達1250億美元;今年2月,平均利率較2020年12月還低0.1個百分點,但利息償付進一步上升至1976億美元。可以判斷,隨着拜登政府1.9萬億美元財政刺激計劃的實施,以及2萬億美元基礎設施投資等可能增發的美債,債務規模將顯著增加,即使利率小幅提高也會導致極大的利息成本。

大量新發美債的票面利率直接受存量美債收益率的影響。後者的提高將迫使前者也提高,否則美債發行就可能流標。因此,美債收益率的上升將提高財政部的利息償付壓力。為了使票面利率低於市場出清(供需平衡)水平,財政部必須依靠積極的輔助政策,即由美聯儲大量購買美債,進一步擴大美聯儲資產負債表。

當前,美聯儲必須維持低利率政策。一方面是符合美聯儲自身立場,即向社會提供流動性,降低市場利率,促進就業和經濟;另一方面是輔助財政部低利率發債融資的政策。但在美債供大於求的情況下,美聯儲很難通過正常購債壓低收益率,原因主要有三點。

第一,美聯儲的購債行為並非實際需求,美聯儲買得越多、佔比越大,說明美債的實際需求佔比越小、美債供需缺口越大,美聯儲托市的邊際效應遞減。

第二,由於美聯儲購債既不會考慮收益率高低,也不會在短期內出售,因此美債的拋壓來源於其他市場交易者,即外國中央銀行和全球基金、保險和私募股權等機構。其他投資機構購入美債也並非是為了持有到期,而是將其作為證券資產組合的一部分。當美債價格下跌到關鍵點位後,又會觸發更多的賣盤,導致價格進一步下跌。

第三,平均通脹目標制意味着美聯儲無需在通脹達到2%時就立即加息,這使得通脹預期大幅上升。因此,儘管美聯儲和財政部多次公開宣稱美債收益率上升是經濟向好的表現,通脹完全可控,反而導致美債收益率進一步上行,前瞻性指引失效。

由此可見,當前市場與美聯儲的立場相悖,使美聯儲面臨兩難的政策選擇:隨着經濟好轉、通脹及通脹預期上升,美債收益率將進一步走高。如果繼續加大購債規模以控制收益率上行,基礎貨幣的加速擴張將加大美元的貶值壓力;如果通過加息阻止通脹上升進而阻止美債收益率上升,將導致經濟復甦停滯。

下一篇:美國寬鬆退出在路上

- 凡本網註明"来源:華發網繁體版的所有作品,版權均屬於華發網繁體版,轉載請必須註明來自華發網繁體版,https://china168.org。違反者本網將追究相關法律責任。

- 本網轉載並註明自其它來源的作品,目的在於傳遞更多信息,並不代表本網贊同其觀點或證實其內容的真實性,不承擔此類作品侵權行為的直接責任及連帶責任。其他媒體、網站或個人從本網轉載時,必須保留本網註明的作品來源,並自負版權等法律責任。

- 如涉及作品內容、版權等問題,請在作品發表之日起一周內與本網聯系,否則視為放棄相關權利。

- 撐金融 提信心/兩新規 穩A股 利好港股後市

- 諾獎得主:港經濟具多元發展潛力

- 穗頒首個工程領域港澳企業執業認可證書

- 我們受夠了美國的“氣”,惟一選擇就是盡全力把它打痛!

- 中國午夜出招:商務部籲美撤232措施

- 史上最大“金融泡沫”,這場可怕的龐氏騙局終於崩塌了!

- 美聯邦政府正式“關門”

- 1海外華文媒體采訪團走訪安徽富樂德長江半導體材料股份有限公司

【加拿大華發網海外版 朱梅仙報道】2023年11月25日下午,由中國僑聯指導,安徽省委宣傳部支持,安徽省僑聯主辦,黃山市僑聯、宣城市僑聯、銅陵市僑聯承辦的“追夢中華·美好安徽”2023海外華文媒體安徽采訪團活動,來自馬來西亞、加拿大、美國、西班牙、尼日利[詳細]

- 2加國以牙還牙 對美祭988億關稅

據路透社、美國CNBC網站及英國廣播公司報道:為了反擊美國總統特朗普早前宣布對加拿大徵收進口鋼鋁關稅,加拿大政府在6月29日宣佈,從7月1日起,對約126億美元(約988億港元)從美國進口的商品加徵關稅,包括橙汁、番茄醬和波本酒等商品。這是加國自二戰以來[詳細]

- 3中國午夜出招:商務部籲美撤232措施

中國國務院關稅稅則委員會決定自今年4月2日起對自美進口的128項產品加徵15%或25%的關稅。商務部新聞發言人就此發表談話。 [詳細]

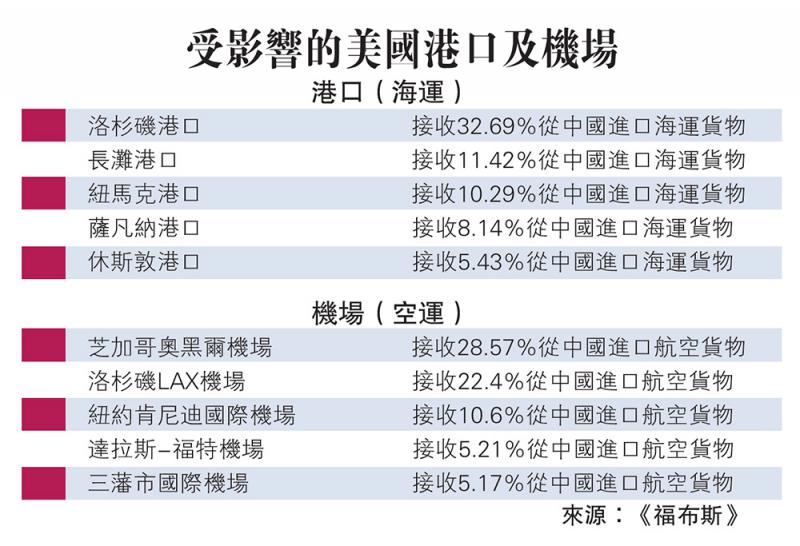

- 4特稅讓美港口機場很受傷

綜合美國《福布斯》、《洛杉磯時報》報道:美國總統特朗普對中國發動史上最大規模的貿易戰,據統計,美國主要的五個機場和五個港口會因為貿易戰受到重創。 [詳細]

- 5我們受夠了美國的“氣”,惟一選擇就是盡全力把它打痛!

當地時間4月5日,美國總統特朗普發表聲明說,他已指示美國貿易代表辦公室依據301調查,考慮再對中國1000億美元出口美國商品加征關稅。分析人士和投資者認為,美國這一最新舉動雖然有可能是虛張聲勢,但已給美國及世界經濟造成了顯而易見的負面影響。 [詳細]

- 6國際合作解決全球經濟困局

經過八年艱辛談判,東盟十國與中國、日本、韓國、澳洲、新西蘭共15國正式簽署區域全面經濟夥伴關係協定(RCEP)。正值貿易保護主義、單邊主義在全球大行其道,各國經濟飽受新冠疫情衝擊的當下,外界認為全球最大自貿協定RCEP的簽署,將釋放出一個清晰信號,表[詳細]

- 7美國73%民眾憂貿易戰傷及自身

綜合《華盛頓郵報》、美聯社及法新社報道:美國《華盛頓郵報》與和美國高校近日進行的最新民意調查顯示,56%的受訪者認為目前形勢不利於美國就業。73%的受訪者均擔心貿易戰傷及自身。 [詳細]

- 8香港物流商會:貿易戰對運送食品和消費品的物流公司影響最大

中美貿易戰「號角」響起,航運物流市場不確定性提升。香港物流商會主席鍾鴻興表示,香港地區物流業勢將受到中美貿易戰的影響,其中以運送食品和消費品等相關物流公司影響最大,他又留意到近日中美航線的航班已有減少。立法會航運交通界議員易志明回應記者查[詳細]

- 9海關總署:美加關稅 華即行反擊

針對美國301調查項下關稅反制措施的實施時間,中國海關總署關稅徵管有關負責人7月5日應詢指出,根據國務院關稅稅則委員會2018年第5號公告,對原產於美國的部分進口商品加徵關稅措施將在美方的加徵關稅措施生效後即行實施。對此,商務部研究院國際市場研究所副[詳細]

- 10從美元歷史看人民幣走向

人民幣匯率問題關係到中國股市、債市的表現,也直接關係到房價的走勢。近期人民幣連續下跌,市場預期人民幣兌美元會出現非理性大幅貶值,但筆者對此不抱有太大「希望」或「熱情」。[詳細]

- 11巴菲特妙語論投資 讚中國前景買買買

本年度“股神”巴菲特投資旗艦伯克希爾公司股東大會已於五月五日在美國中部的奧馬哈市舉行。“山不在高有仙則名,水不在深有龍則靈。” 這個人口只有45萬的小鎮,每年五月第一個周六,數萬賓客從全球各地蜂擁而至,聆聽巴菲特和老拍檔芒格的投資聖經,令當地人[詳細]

- 12逆回購三天泵4000億穩信心

人行進一步加大支持小微和民營企業力度,除定向放水外,更創設新工具。人行昨晚宣布,決定創設定向中期借貸便利(TMLF),根據金融機構對小微企業、民營企業貸款增長情況,向其提供長期穩定資金來源;此外,還決定再增加中小金融機構再貸款和再貼現額度1000億[詳細]

- 和氣生財6/李家超:推廣禮貌服務 提升香港魅力

- 行政長官李家超將赴北京述職

- 吸引力足/寧德時代來港落戶 設國際總部及研發中心

- 免簽生效 到中國經商旅遊更方便

- 特區政府斥美打「法案牌」干預港事務

- 高鐵載客量超越疫前 短途增幅大

- 民進黨處心積慮搞「台獨教育」

- 市區「輕微僭建」 研申報後暫緩執法

- 情牽兩岸/創業台青深耕國漫IP 傳播中華文化

- 施政報告前瞻/設中醫藥專員 建數碼化中藥平台

- 兩岸京劇一脈傳 好戲連「台」見情深

- 投資信心提振 恒指連升六日共千點